Риск-менеджмент: первые шаги для начинающих трейдеров

Убытки в торговле всегда расстраивают. На старте — особенно сильно. Начинающие трейдеры теряют уверенность, однако торговый опыт приходит с продолжительной практикой, в том числе и неудачной. Сделки в минус и потери депозита — это риски. С ними важно верно работать: извлекать уроки и учиться «подкладывать солому». Убытки — это неизбежная часть торговли. Их анализ и стратегия осторожного трейдинга складываются в основы риск-менеджмента. Тема очень большая, поэтому в материале рассказано про первые шаги и в частности ошибки.

Важность эффективного управления рисками для долгосрочного успеха

Финансовые рынки дают уникальные возможности для инвесторов и трейдеров. Однако на них не получится заработать без понимания того, как делать выводы из неудачных торговых решений. В худшем случае весь депозит будет потерян.

Начинающие участники рынка часто теряют уверенность при первых убытках по ряду психологических и практических причин. Уделить особое внимание принципам осторожной торговли нужно, если трейдер:

- Лелеет излишне амбициозные ожидания. В начале пути сложно оценить, сколько можно заработать и как быстро. Когда реальность не соответствует ожиданиям, появляется ощущение, что ничего не получается.

- Не имеет достаточного опыта. Об этом написано в каждой статье для начинающих трейдеров. Однако как бы скучно это ни звучало, опыт — это сотни и тысячи сделок для получения первых стабильных результатов. В практике неудач будет много. Опытные профессиональные трейдеры также закрывают сделки «в минус». Полностью исключить неудачи не получится, поэтому нужно научиться с ними справляться. Первые убытки в начале пути могут быть результатом неправильных стратегий или недостаточного анализа рисков. С опытом решения будут учитывать большинство негативных факторов.

- Сильно расстраивается из-за неудач или чувствует прилив адреналина от успешных сделок. С опытом приходит и управление эмоциями, злостью на неудачи и эйфорией от успехов. Начинающие трейдеры принимают поспешные финансовые решения, о которых потом могут жалеть.

- Не использует стоп-лоссы, заключает слишком большие сделки или считает осторожность излишней. Неопытные в управлении рисками трейдеры часто не понимают, почему нужно начинать с небольших депозитов, не знают другие базовые элементы осторожной торговли. Вполне логично, что такая небрежность заканчивается убытками. С учетом инструментов риск-менеджмента потери были бы меньше.

- Сравнивает себя с другими. Следить за чужими стратегиями важно. Однако успех других трейдеров при собственных неудачах приводит к сравнению и неутешительным выводам. Это ошибочный подход. Сравнивать можно только результаты собственной торговли на разных этапах и делать это нужно с позиции потерь. Сокращение убытков и количества неудачных сделок — главные показатели успеха трейдера. Итоговый доход — второстепенный параметр.

- Пытается заработать или отбить потери прямо сейчас. Успех и убытки не нужно считать на коротких отрезках времени. Эмоциональные решения о торгах с крупными объемами или второпях забытым стоп-лоссом могут нивелировать прибыль предыдущих дней всего одной неудачной сделкой. Эта расплата обесценит десятки доходных операций.

Что такое риск на финансовых рынках

Это вероятность возникновения неблагоприятных событий, которые могут повлиять на результаты торговли или инвестирования. Движение цены криптовалюты складывается из двух основ. В фундаменте лежит тренд курса самого актива по законам статистики и технического анализа. Это можно назвать планом, так как точки, куда придет цена, прогнозируют по законам и формулам.

Но план может «споткнуться» о непредвиденные обстоятельства — это и есть риск. Негативные события сбивают цену с намеченного пути, и трейдеры теряют средства. Такие форс-мажоры, как правило, связаны с несколькими направлениями:

- Макроэкономические факторы. К примеру, решения американской Комиссии по ценным бумагам (SEC) о коррекции индексов или в отношении финансовой системы.

- Другие внешние факторы. В июле взлом протокола децентрализованных финансов Curve привел к резкому падению цены нативного актива проекта. Каскадом также значительно просели курсы других DeFi-токенов подобных сервисов. Причиной стали временные страх и недоверие пользователей ко всей сфере децентрализованных финансов.

- Волатильность рынка. Иными словами, способность курса значительно расти или опускаться за короткий промежуток времени.

Риск-менеджмент

Работу над неудачными решениями можно делить по разным характеристикам. Например, по типу держателя:

- Для инвесторов характерны вложения на средний и долгий срок. Поэтому для них важно обеспечить сохранность и рост капитала. В качестве управления в таком случае используют диверсификацию портфеля, а также частичную продажу или дозакуп активов.

- Для трейдеров характерны краткосрочные операции. Контролировать риски в таком случае нужно в каждой сделке, поэтому уровень стресса при торговле выше. Один из распространенных методов — использование стоп-лосс ордеров. Также трейдеры применяют режим хеджирования при сделках с деривативами, чтобы минимизировать потенциальные убытки.

Риски классифицируют и по другим критериям. Например:

- По типу (финансовые и эмоциональные). Для сокращения убытков в первом случае используют все те же стоп-лоссы и торговую стратегию. Все, что связано с эмоциями, прорабатывается психологическими упражнениями и анализом поведения.

- По степени и объему. Спотовый рынок считается более безопасным, он рекомендован для первых шагов. Деривативная торговля (фьючерсами и опционами) считается высокорисковой сферой трейдинга.

Выбор подходящих методов зависит от целей, типа операций и уровня риска, с которым участники рынка готовы работать. Результаты эффективного управления:

- Снижение потерь. Сбалансированная стратегия позволяет контролировать объемы сделок и ограничивать потенциальные убытки. Это особенно важно на крипторынке.

- Повышение уверенности. Она складывается из контроля над ситуацией, готовности к любому, даже неблагоприятному исходу, предсказуемого уровня дохода.

- Стабильность результатов. Эффективный риск-менеджмент позволяет прийти к равномерным результатам торговли и постепенно наметить план развития.

Инвестиции в финансовые рынки — сложный процесс. При этом крипторынок более волатилен, чем традиционный фондовый. Поэтому и более рискован. Однако все инструменты управления потерями пришли из традиционного трейдинга. Первый метод работы с рисками — оценить допустимую потерю депозита.

Рынок цифровых активов набирает популярность. Вместе с тем в 2014-2017 годах обострилась проблема...

Криптовалюта, как и любой другой вид активов, может быть использована в нелегальных целях, что...

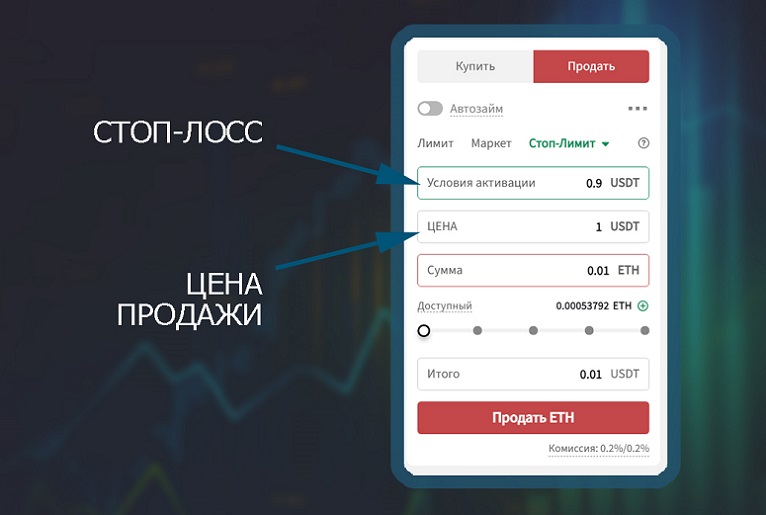

Стоп-лосс

Для расчета показателя существуют разные стратегии и формулы. Они зависят от типа рынка (спотового или фьючерсного), уровня уверенности в будущей цене или долгосрочности сделки. Тема очень интересная и достойна отдельного материала. Поэтому в текущей статье можно описать наиболее простой способ.

Допустим, криптовалюта приобреталась по цене 1 USDT. По прогнозу курс увеличится до 1,05 USDT. Однако при наступлении форс-мажора стоимость может потерять 10, 15 или 50%. В таком случае нужно определить допустимый размер потери из-за непредвиденных обстоятельств.

Он зависит от размера волатильности и должен превышать ее минимум на 5%. Большой разброс дневных котировок бывает у новых активов, мемкоинов или у токенов с невысокой ликвидностью, он составляет более 15%. В таком случае стоп-лосс будет 15% + 5% = 20%.

Если потеря такого размера недопустима, нужно выбирать менее волатильные активы, например Bitcoin. Скачки цен в торговле BTC редко превышают 5% в сутки. Поэтому допустимый стоп-лосс станет 5% + 5% = 10%.

Если купленный в примере актив настолько же низковолатилен, как и BTC, то его стоп-лосс также будет 10%. Поэтому в итоге получится:

- Цена покупки — 1 USDT.

- Цена плановой продажи — 1,05 USDT.

- Стоп-лосс — 1 USDT — 10% = 0,9 USDT.

При наступлении негативной развязки потеря составит 0,1 USDT и может быть компенсирована двумя удачными сделками в более спокойное время. Стоп-лосс — негативный исход, с которым трейдер готов работать. Это означает, что можно оценить объем усилий для комбинации убытков и стабилизации депозита. Такой контроль рождает уверенность.

Конспект из ключевых моментов

- Неудачные сделки — важная часть трейдинга.

- Амбициозные ожидания могут разочаровать.

- Эмоции, разочарование или эйфория мешают принимать взвешенные торговые решения.

- Изучать чужие стратегии важно, но сравнивать результаты со своими не нужно.

- Риск — вероятность наступления неблагоприятных событий, влияющих на результаты.

- Стратегия, опыт и осторожность — важные элементы для эффективного трейдинга.

- Стоп-лосс — убыточная цена, по которой допустимо продать актив. Рассчитывается для каждой сделки и всегда устанавливается при оформлении ордеров на продажу.